こんにちは!ゆうです。

寒いですね…少し前まで「暑いですね」なんて挨拶でブログを書いていたのが嘘のようです。

今年もあと少しで終わりますが、お互い体調を崩さないように元気に来年を迎えたいですね♪

ところで、最近ネットやSNSなどで多く見られるのが『生命保険を貯蓄、運用目的でかけるのは不要』といった主張です。

以前このブログでも取り上げた「生命保険不要論」をとなえる人が主に言っているように感じられます。

その人たちは口を揃えて『保険をかけるぐらいなら投資をしよう!』とも言います。

※ここでいう投資とは、株式や債券、投資信託など銀行預金以外の金融商品に投資をすることを指します。

「生命保険で貯蓄する人は情弱(情報弱者)!」

…とこんな過激なことも言っている人もいます。

本当に生命保険(貯蓄性のある保険)を貯蓄や運用に使う人は「情弱」なのでしょうか?

何故生命保険を活用した貯蓄、運用は不要と言われてしまうのでしょうか?

生命保険以外の金融商品はどんなものがあり、どんなメリットデメリットがあるのか?

といったことをついこの間まで保険代理店の営業で働いた過去があり、FPの資格も取得して保険や金融商品などについて勉強中の私が考えてみました。

この記事を読んでいただくことで

- 貯蓄性保険や金融商品とコストの関係

- 金融商品それぞれのメリットデメリット

- 自分の投資スタイルに見合った金融商品を選ぶことの大切さ

がざっくりわかるようになり、自分に合った金融商品はどんなものかを考えられるきっかけを掴めるかと思います!

是非最後まで読んでみてください♪

本当に保険は情弱?何故貯蓄性保険は嫌われてしまうのか…

貯蓄性保険についての基本的な考え方や、例題的記事も書いています。

そもそも論として何故貯蓄性保険は一部から嫌われているのか。

私はその理由は以下の2つなのではないか、と考えています。

- 保険を提案する人と契約する人、どちらも保険の内容やメリットデメリットを理解していない(させていない)ままのケースが多い

- 保険で貯蓄、運用するには手数料がかかる為コストパフォーマンスが悪い

それぞれ詳しく見ていきましょう。

内容を理解しないままに契約している?!情弱と言われても仕方がないケースもある

大前提として、私は貯蓄性保険を活用した貯蓄、運用についてはこう考えています。

『自分の目的や希望に貯蓄性保険の内容などが合っていれば良いのでは』

ただこれはちょっとなぁ…思うこともあります。

タイトルにも書いた通りですが貯蓄性保険を契約する人が保険の内容やメリットデメリット、注意点を理解しないままに契約しているケースが案外多いんですね。

仮に毎月10,000円を15年間保険料として払うとすると…12万円×15年で180万円、金額にすると大きなお金を何が何だかわからないものに入れていることになるので非常に怖いですよね。

そして、いざお金をおろして使おうとするときに自分がイメージしていたものと違うことに気づき「こんなはずじゃなかった」…と肩を落とすケースも後が絶たないそうです。

では何故こんなことが起きてしまうのか?理由はたった一つです。

●保険を提案、販売する人が貯蓄性保険の内容やメリットデメリット(特にデメリット)、活用法を理解させないままに契約させているから

最後に契約書にサインするのはお客様自身なので自己責任だと言われてしまったらそれまでなのですが。

たいていのお客様は保険をはじめ金融商品に関しての知識はほとんど無い場合が多いです。

そんな方にも貯蓄性保険の内容をしっかりと理解してもらった上で、『自分の目的に合っているかどうか』を考えて選んでもらうのが本来の形のはずですが、

あの人何も知らなさそうだし、ちょっと不安を煽れば入ってくれるかも

今月数字がやばいんだよ…何とか手数料効率が良い貯蓄性保険をあと2本は売らなきゃ

といった意識が低い一部の保険を販売する人の思惑、背景と

保険ってなんか難しいし、面倒だからプロに選んでもらっちゃおう。貯金出来る保険みたいだし一石二鳥だね♪

まぁ、●●さんが言っているし、間違いないかな…?

そんな一部お客様の浅い考えが悪い意味で噛み合ってしまう為、結果お客様の考えや目的に合わないままに保険を契約してしまうケースが後を絶たないのです。

確かにこのケースは『情弱』と言われても仕方ないかな…と思います。

か〇ぽ生命の不適切な保険販売が一時期話題になりましたが、まさにこのケースが合致していますね

保険を提案していた側としては正直…と思っていました。

保険はコスパが悪い?保険にかかる手数料について

以前「希望実現の手段としての保険の考え方 ケーススタディ2」という記事を書いた際に

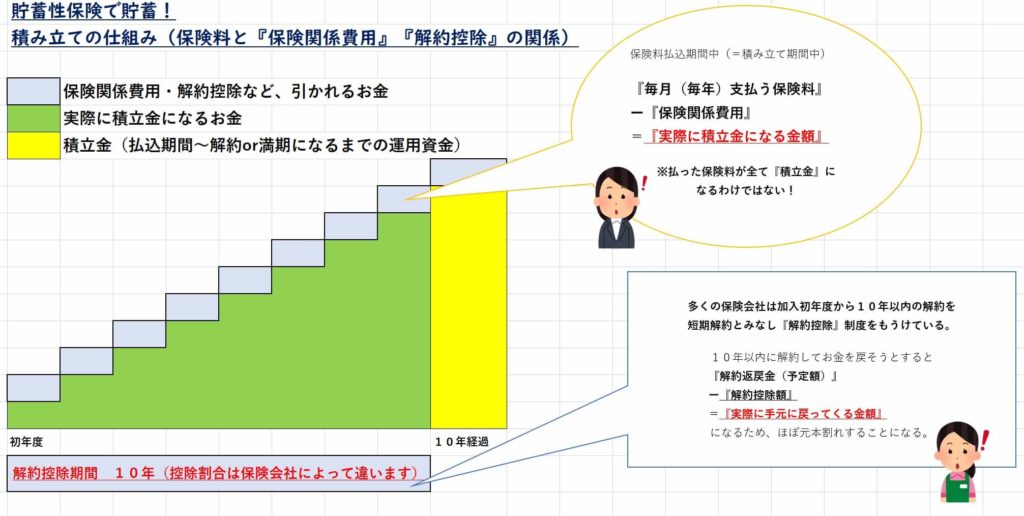

保険料から引かれる『保険関係費用』

10年以内の短期解約でかかる『解約控除』についてお話ししました。

貯蓄性保険で貯蓄、運用をする時には一定の手数料(コスト)がかかるのは確かですね。

特に手数料(コスト)の部分を理由に貯蓄性保険は不要と考える人が多く感じます。

「こんなにコスパが悪いものにお金を預けるぐらいだったらその分を他の金融商品に投資すれば良い」

この意見を見て

保険以外の金融商品って手数料(コスト)はあるのかな?

と思い、調べてみました。すると…手数料(コスト)の有無だけではなく色々なことがわかりました!

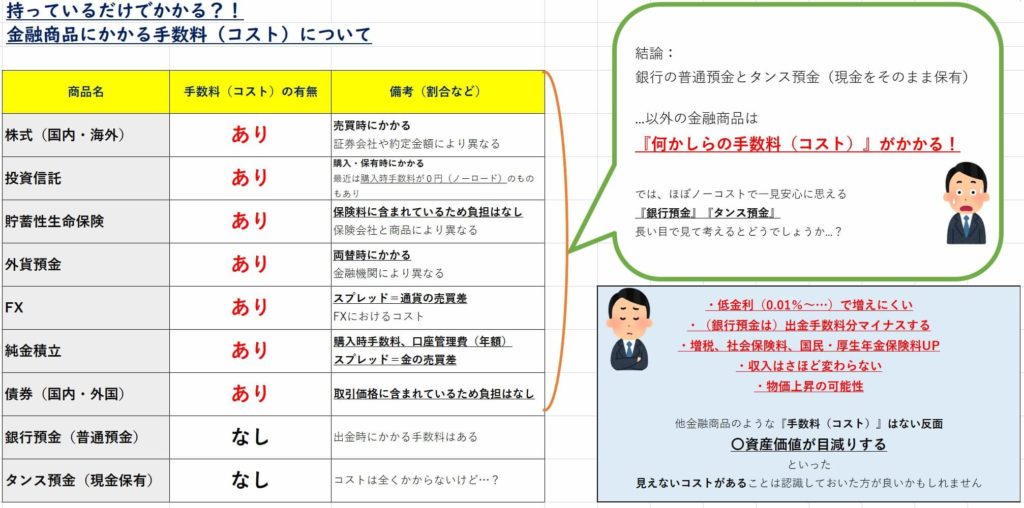

金融商品と手数料(コスト)の関係

保険で貯蓄、運用するのは手数料的にコスパが悪いという主張があることはよくわかったけどじゃあ他の金融商品はどうなんだろう?

表にまとめてみましたので、ご覧ください。

割合の大きさやどうやって引かれるかなど微妙な違いはありますが、どの金融商品を選んだとしても何かしらの手数料(コスト)はかかります。

唯一手数料(コスト)が本当に0円なのは「タンス預金(現金保有)」のみです。

銀行預金でさえも出金するタイミングを考えなければ手数料取られますしね。

だからと言って、手数料(コスト)が一切かからない「タンス預金」をすれば良いんだ…とは誰も思わないですよね。

タンス預金は置いていてもお金が一切増えないばかりか、盗難に遭うリスクや増税、社会保険料や物価が上がることによる貨幣価値の減少リスクによりお金の価値は下がる一方ですね。

そんな背景があるからなのか金融庁から「将来は社会保障や年金のみに頼らず、自助努力で投資を行って欲しい」とお達しがありました。

はっきり言って、今の状況は異常だと思いますしこの先改善される見込みがあるかどうかもわかりません。

生活に支障が出ない範囲で何らかの投資を行う必要があるのは間違いありませんね。

では、そんな金融商品の特徴や選ぶためのポイントはどんなものなのか…次の項目に書いていきます!

金融商品の一つである「外貨建保険」について、基本的なポイントを確認できる記事を書いてみました!

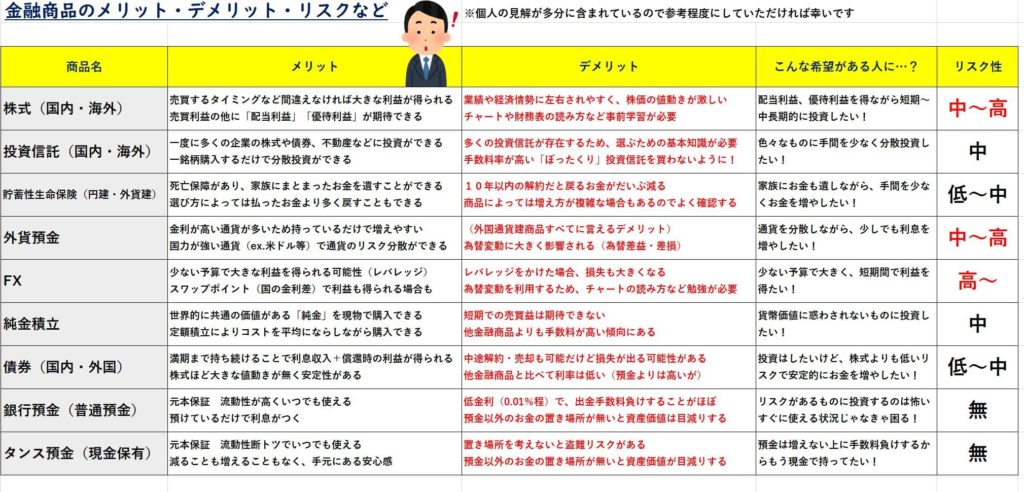

金融商品 メリットとデメリット 選び方のポイントとは

先ほどと同じように表にまとめてみました。

先ほど見て頂いた表と少し似ていますが、今度は金融商品それぞれのメリットとデメリット、投資イメージ、リスク性について書いています。

あくまでも私個人の見解が多分にありますので、参考になるところだけしてみてください。

ここでいう「リスク性」とは、その金融商品が持つ『増えたり減ったりする幅』だと思っていただいて間違いないです。決して『危険』という意味ではありません。

よく「ハイリスクハイリターン」という言葉は聞かれるかと思いますが、これは「大きく減る可能性もあるが、投資が上手くいけば大きく資産を増やすことが望める!」という意味です。

『投資をするからにはお金をたくさん増やしたい』『しっかり事前学習の時間が取れる』『選ぶ金融商品によってはチャートや株の情報を見続けることが出来る』…そんな方には向いているかもしれません。

ただし『安定した運用がしたい』『増えるのは少しずつで良いので、あまり大きく減るのはいやだ』という考えを持っている人には向かないです。

右から2つ目の「こんな希望がある人に…」で自分が何の目的でどんな風にそのお金を管理したいかといった『投資イメージ』を当てはめてみてください。

当ブログで何度もお伝えしているように「自分がどうしたいか、家族がどうなっていれば良いのか」自分の軸をしっかり持ちながら考えてくださいね。

例えば私、ゆうの場合は…『将来の楽しみのために!安定性を持ちつつ、中長期的に分散投資を主軸として配当収入や利子収入も考えたい』ので、

『株式(日本の高配当株長期保有目的)』『投資信託(外国株式インデックスファンド、バランスファンド、米国ETF)』『ドル建終身保険(定期支払特約付き)』『銀行預金』

以上の金融商品で運用を行っています。

こんな感じで自分の考えや希望を軸にして、そこからどんな金融商品で運用するのが自分には合うのか…そんな風に考えてみるとすんなりイメージがわきやすいです。

自分に合った金融商品を選ぶポイント 終わりに

最後まで読んでくださってありがとうございました。

ここまでで皆さんにお伝えしたいこととしては

- 貯蓄性保険に限らず様々な金融商品があるが、内容やメリットデメリットを理解していないままに加入、運用するのは危険

- どんな金融商品にもコストがあるため、コストパフォーマンスだけでは金融商品を選べない

- 自分の軸で考えた投資イメージと、各金融商品の特徴を当てはめてみることで自分に合った金融商品を見つけることが出来る

以上です。近いうちに金融商品に関しての記事もいくつか書いていきたいと思いますので楽しみにしてくださいね♪

ゆうでした!

コメント